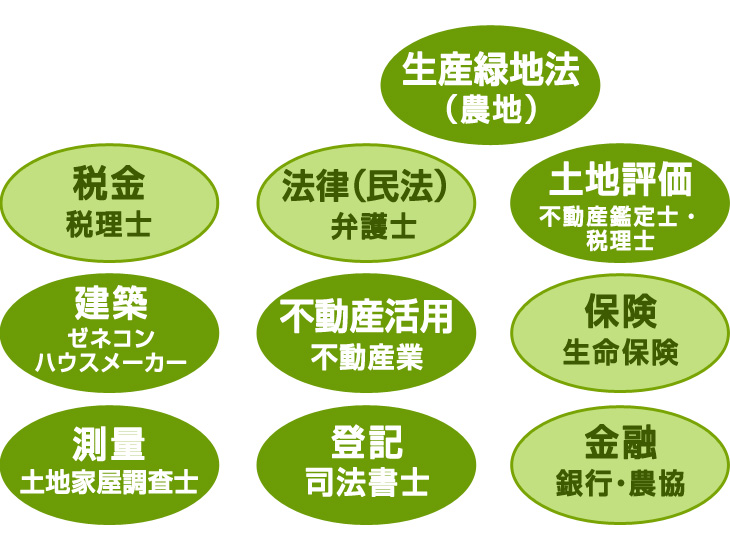

相続対策は、いろんな対策が練られます。なぜなら、相続に関連する業域は下図のように広いからです。

具体的には、

金融・不動産・税務・法務・財務等が絡んでくる

からなのです。

一番重要なのは、これらを別々に対策するのではなく、

トータルアレンジすること

なのです。

例えば、税理士に税金対策を弁護士に遺言書を別々にお願いしていたとします。いざ、相続が発生して、

遺言書を明けてみたら、この通りに税務申告すると多額の相続税が発生して、財産が無くなって

しまうことが発覚するという事例がありました。

この原因は何でしょう?別々に対策をしてしまったからですね!

相続対策は範囲が広いので、別々に対策しても意味がないのです。

全体を俯瞰して、総合的に判断して、実施していくのが大切なのです。

図:相続に関連する業域

もう一つ、陥りがちなのは、

相続税だけを削減しようとすること。

これは三重にダメなやり方です。

| 一つは、相続税を削減できたけど、無駄な借金や役に立たない資産が残ってしまったケース。 これは、銀行や税理士、ハウスメーカーなどの提案でおこりがちです。 |

|

| 二つ目は、相続税の節税は出来たけど、争族になってしまい、更に納税するための資金がなかったり するケースです。これも税理士さんの提案であり得るものです。 |

|

| 三つ目は、相続税は安くなったけど、所得税や固定資産税が高くなってしまったケース。 税のバランスも大切です。節税も全部の税金を鳥瞰しながら、やらないと失敗します。 対策は上図の通り、たくさんありますが、最も重要なのは、包括的に対策を練ることです。 |

|

また、一度だけ対策をするだけでは、不十分です。税制や経済的状況も変わってきます。

PLAN ⇒ DO ⇒ SEEのサイクルで考えていく

ことが必要です。